在商业世界的喧嚣中,企业家们往往将目光聚焦于市场规模、技术壁垒与资本力量。然而,有一条贯穿企业生命始终的无声河流,其流向最终决定了航船的安稳与航程的远近——这条河流,就是税务合规。它绝非仅仅是会计账册上的数字游戏,而是一家企业立身之本、信誉之基与发展之道的核心体现。

一、认知重塑:从“成本负担”到“战略基石”

许多企业经营者常陷入一个根本性误区:将税务视为一种纯粹的“成本”与“负担”,将“税务筹划”简单等同于“少交税”。这种思维驱使下,种种“走捷径”的行为悄然滋生——隐匿收入、虚列成本、滥用政策……这些看似“聪明”的操作,实则是在企业地基下埋设的不定时炸弹。

真正的远见者早已重新定义税务合规的价值。它不再是财务部门的后台职能,而是企业核心的战略资产与风险管理工具。合规的本质,是企业在法律框架内,通过专业的财务安排与业务流程设计,确定性地管理自身的税务义务与风险,从而获得长期稳定的经营环境与不可估量的信用溢价。

二、短视的代价:风险敞口远比想象中巨大

不合规行为的代价,绝不仅是补税与罚款那么简单。它引发的是系统性、连锁性的生存危机:

法律与财务风险:从税务行政处罚、滞纳金,到触发税务稽查乃至刑事追责,企业可能瞬间面临巨额现金流出与创始人人身风险。

信誉与品牌崩塌:在信用社会,税务违法记录将直接关联企业信用评级。这会导致银行贷款中断、招投标资格取消、合作伙伴信任瓦解,多年经营的商誉毁于一旦。

发展机会丧失:无论是上市融资、引入战略投资,还是申请政府补贴、高新技术企业认定,严苛的财税合规审查都是第一道,且无法绕过的门槛。历史污点将直接关闭企业通往更高发展阶段的大门。

管理失控:混乱的税务背后,必然是混乱的财务与业务。企业管理者如同在迷雾中驾驶,无法获得真实的经营数据,任何战略决策都失去依据,驶向未知险滩。

三、正道之光:合规带来的长远价值远大于“节省”

选择税务合规这条“正道”,企业所收获的,是比“少交税款”更为丰厚和持久的回报:

真正的“安心资产”:合规带来的是无价的确定性。企业家能够免除后顾之忧,将全部身心投入创新与竞争,这种心态带来的战略定力与决策质量,是任何“税务技巧”都无法换取的。

卓越的“信用货币”:一份经得起任何审查的、清白的税务记录,是企业最硬的“软实力”。它是获得银行授信、赢得大客户合同、吸引顶尖人才的金字招牌。

可持续的“政策红利”:只有合规的企业,才能充分、安全地享受国家出台的各项税收优惠政策(如研发费用加计扣除、小微企业所得税优惠等)。合规是获取这些红利的唯一合法通道。

治理现代化的核心:推动税务合规的过程,正是企业倒逼自身规范财务管理、优化业务流程、实现数据透明与治理现代化的绝佳契机。它推动企业从“人治”走向“法治”,为基业长青奠定制度基础。

四、践行正道:企业家的智慧与责任

将税务合规上升为企业最高战略之一,需要企业家展现真正的智慧与领导力:

顶层重视,文化先行:企业家必须从思想根源上摒弃侥幸心理,将“守法经营、诚信纳税”确立为不可动摇的企业文化内核,并贯穿于所有商业决策。

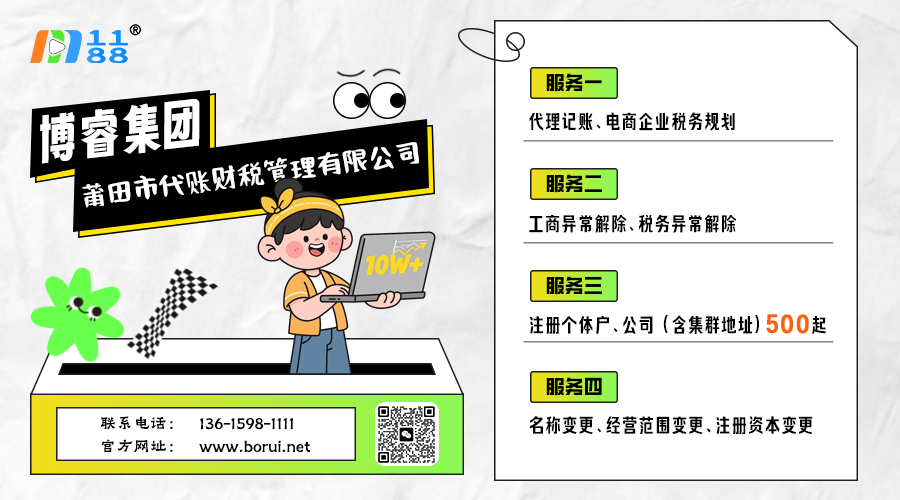

专业的事,交给专业的人:面对日益复杂的税法体系,建立专业的财税团队或依托高度专业、可信赖的财税服务机构(如莆田代账财税管理有限公司)是明智的选择。他们不仅是执行者,更是风险预警员与合规规划师。

业务与税务深度融合:合规不应是事后的账务处理,而应前置到商业模式设计、合同签订、交易架构搭建等每一个业务环节,实现“业财税”一体化管理。

拥抱科技,透明管理:善用专业的财务软件与税务管理工具,让业务流程留痕、数据链条完整,主动适应并迎接“以数治税”的监管新时代。

结语:通往未来的船票

在充满不确定性的时代,税务合规是为数不多的、能为企业提供确定性保障的基石。它或许不会让企业一夜暴富,但绝对能防止企业一夜倾覆。

它是一条看似平淡却至关重要的“正道”,过滤掉的是投机与浮躁,沉淀下的是信誉与实力。选择这条道路的企业,或许走得不会最快,但必将走得最稳、最远。因为,合规所守护的,不仅是企业的财富,更是企业家的尊严、员工的福祉与商业文明的未来。

这,才是企业长久经营、赢得尊敬与成就伟大的不二法门。